ปี 2020 เรียกได้ว่าเป็นปีแห่งความเปลี่ยนแปลงที่เรียกได้ว่าทุกคนไม่ทันได้คาดคิด โดยเฉพาะกับสถานการณ์การแพร่ระบาดของโควิด-19 ที่ได้สร้างผลกระทบในวงกว้างไปกับทุกวงการ ซึ่งไม่ใช่เพียงแค่การใช้ชีวิตของผู้คนที่ต้องเปลี่ยนไปเท่านั้น แต่ยังส่งผลกระทบเกี่ยวกับภาวะเศรษฐกิจทั่วโลก

ปฏิเสธไม่ได้ว่าในช่วงระยะเวลาที่ผ่านมาคนเราล้วนต้องเจอกับปัญหาที่หลากหลายรูปแบบ และหนึ่งในปัญหาที่สร้างผลกระทบเป็นจำนวนมาก คงหนีไม่พ้นปัญหาการเลิกจ้างของหลายๆ องค์กร หลายบริษัท ที่มีความจำเป็นต้องลดภาระค่าใช้จ่ายลง

แต่นั่นเสมือนดาบที่แทงกลางใจใครอีกหลายคนเพราะมีคนอีกจำนวนไม่น้อยที่ทำงานหาเงินใช้หนี้เดือนต่อเดือน จนกระทั่งต้องประสบปัญหาขาดชำระหนี้ ในอีกมุมก็คงต้องเรียกว่าปี 2020 เป็นปีแห่งการเกิดหนี้

ทีเอ็มบีและธนชาต ได้เล็งเห็นถึงปัญหาเหล่านี้ จึงได้ลุกขึ้นมาจัดทอล์กอีเวนต์ “FIN TALK by TMB l Thanachart ปลดล็อกชีวิตหนี้…สู่วิถีการเงินใหม่” จุดประกายแนวทาง “แก้หนี้” เพื่อ “เดินหน้า” เมื่อเศรษฐกิจเริ่มฟื้น พร้อมชูบทบาทธนาคารสร้างภูมิคุ้มกันและโซลูชันด้านการเงินให้กับคนไทยผ่านการปลดล็อก 3 มิติสำคัญ คือ ปลดล็อกความคิดยามเป็นหนี้ โดยนักจิตบำบัด ‘ดุจดาว วัฒนปกรณ์’ ก่อนขยับเข้าสู่การปลดล็อกพฤติกรรมแก้หนี้แบบผิดๆ กับโค้ชหนุ่ม The Money Coach ‘จักรพงษ์ เมษพันธุ์’ และชวนสร้างภูมิคุ้มกันหนี้อย่างถูกวิธีด้วยความรู้ทางการเงิน เพื่อปลดล็อกชีวิตหนี้…สู่วิถีการเงินใหม่กับ CEO จาก TMB ‘ปิติ ตัณฑเกษม’

ปลดล็อกแรก : ปลดล็อกแนวคิดยามเป็นหนี้

นางสาวดุจดาว วัฒนปกรณ์ นักจิตบำบัด กล่าวว่า เมื่อเป็นหนี้จะทำอย่างไรให้ไม่กระทบกับจิตใจของเรา โดยนำเสนอประตูแห่งการยอมรับความเป็นจริง โดยยอมรับสภาวะจริงว่าหนี้มันได้เกิดขึ้นแล้วและมันเป็นสิ่งที่เกิดขึ้นได้ เพราะเศรษฐกิจโลกและไทยได้รับผลกระทบหมด

การเป็นหนี้ไม่ใช่เรื่องน่าอาย ต้องรู้จักยอมรับและจัดการกับความกังวลที่เกิดขึ้น เมื่อไหร่ที่รู้สึกกังวล ให้โยนความกังวลนั้นออกมาเพื่อมาดูว่าสิ่งที่เรากำลังกังวลอยู่นั้นมีอะไรบ้าง แล้วจัดการกับสิ่งต่างๆ ที่กำลังเกิดขึ้น โดยให้มองว่าสิ่งใดที่เราควบคุมได้ เปลี่ยนแปลงได้ ก็เริ่มต้นเปลี่ยนแปลง แต่สิ่งใดที่ไม่สามารถควบคุมได้ให้ปล่อยมันไป

การปลดล็อกแนวคิดยามเป็นหนี้ต้องเริ่มจากการจัดระเบียบความคิดใหม่แล้วหาทางออก โดยเปิดใจเรียนรู้และยอมรับความช่วยเหลือจากคนอื่น เช่น ธนาคาร หรือ ผู้ที่มีความรู้ทางด้านการเงิน เป็นต้น

ปลดล็อกที่ 2 : ปลดล็อกพฤติกรรมการแก้หนี้แบบผิดๆ

ทำไมคนไทยเป็นหนี้แบบไม่มีวันจบ

นายจักรพงษ์ เมษพันธุ์ มันนี่โค้ชคนดัง กล่าวว่า “ผมพบว่าคนส่วนใหญ่แก้ปัญหาหนี้กันผิดวิธี จากที่เดิมคนไทยมักถูกสอนว่าไม่ควรเป็นหนี้ แต่ผมคิดว่าการเป็นหนี้ไม่ได้ผิด เพียงแค่ต้องรู้จักวิธีการแก้ไข ซึ่งที่ผ่านมาจะเห็นได้ว่าคนส่วนใหญ่กลัวคนจะรู้ว่าเป็นหนี้มากกว่าการเป็นหนี้ เลยไม่ขอความช่วยเหลือแบบตรงๆ”

นายจักรพงษ์ ได้ให้คำแนะนำสำหรับวิธีการแก้หนี้ที่ง่ายๆ คือควรพูดตรงๆ จ่ายไม่ไหวก็บอกว่าจ่ายไม่ไหว ให้หันหน้าคุยกับคู่สัญญา การรีไฟแนนซ์ ไม่ได้แก้ปัญหาถ้าเราไม่เปลี่ยนพฤติกรรมมันเป็นเพียงวิธีการบรรเทาปัญหาหนี้เท่านั้น มันเป็นเพียงการเปลี่ยนเจ้าหนี้ ช่วยให้ผ่อนได้น้อยลงและสบายตัวขึ้น เพราะฉะนั้นใครที่ รีไฟแนนซ์ แล้วไม่ได้เปลี่ยนพฤติกรรม สิ่งที่เกิดขึ้นก็คือ หนี้จะกลับมาหาคุณอีกครั้งจากพฤติกรรมเดิมๆ กระทั่งเกิดการ รีไฟแนนซ์ ที่ไม่รู้จักจบ สิ่งที่ดีที่สุดในทางออกของการแก้หนี้คือการเปลี่ยนพฤติกรรมของผู้คน โดยเริ่มจาก

1. เพิ่มรายรับ ที่แม้ว่าจะดูเป็นเรื่องยากแต่อยากให้ลองมองหาสิ่งใกล้ตัวที่ตัวเองถนัดก่อให้เกิดเป็นรายได้

2. ลดรายจ่าย ต้องตระหนักถึงการลดรายจ่าย โดยรายจ่ายที่ต้องรีบลด และได้ผลดีที่สุด ไม่ใช่การลดรายจ่ายในชีวิตประจำวัน แต่คือรายจ่ายหนี้ ให้รีบหาวิธีลดยอดชำระหนี้แต่ละเดือนลง

3. ใช้เวลาให้ถูกต้อง นั่นคือใช้เวลาในการโฟกัสการแก้ปัญหา ไม่ต้องรอเวลาในการแก้หนี้ รวมทั้งใช้เวลาในการหันหน้าคุยกับธนาคารเพื่อเจรจา หรือขอคำปรึกษา

จุดเริ่มต้นของการแก้หนี้ทั้งหมด มันเริ่มจากการยอมรับก่อนว่าตัวคุณมีปัญหา แล้วไม่ต้องไปรู้สึกน้อยเนื้อต่ำใจอะไร พยายามดึงชีวิต มองไปข้างหน้าว่าเราจะมีชีวิตอีกหลายปี แล้วจะมีชีวิตที่ดีได้ก็คือการข้ามปัญหาก่อน นายจักรพงษ์ กล่าว

ปลดล็อกสุดท้าย : การปลดล็อกชีวิตหนี้ด้วยความรู้ทางการเงิน

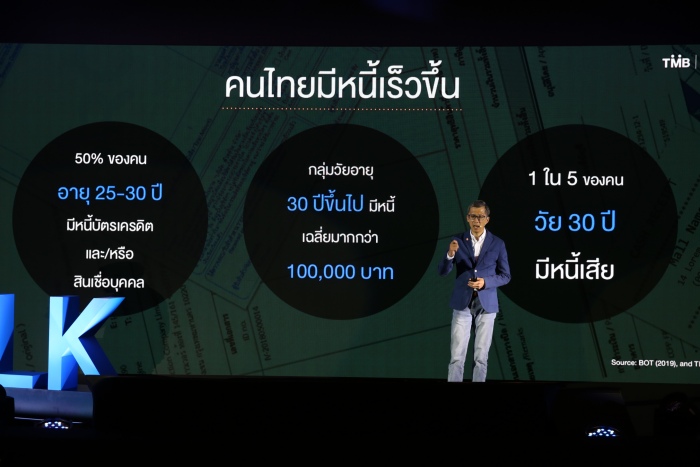

นายปิติ ตัณฑเกษม ประธานเจ้าหน้าที่บริหาร ทีเอ็มบี หรือ ธนาคารทหารไทย จำกัด (มหาชน) เปิดเผยว่า จากข้อมูลของธนาคารแห่งประเทศไทย (ธปท.) ณ สิ้นเดือนกันยายน 2562 พบว่าคนไทยประมาณ 21 ล้านคนเป็นหนี้ ซึ่งไม่รวมกับคนไทยที่เป็นหนี้นอกระบบ โดยข้อมูลจาก ศูนย์วิเคราะห์เศรษฐกิจ ทีเอ็มบี หรือ TMB Analytics พบว่าในปี 2561 หนี้ของคนไทยส่วนใหญ่มีแนวโน้มมาจากการบริโภค (Personal Consumption) สะท้อนจากหนี้บัตรเครดิตและสินเชื่อบุคคลที่มีสัดส่วนสูงถึง 34% ขณะที่หนี้รถมีสัดส่วน 25% หนี้บ้านมีสัดส่วน 40% และหนี้อื่นๆ อีก 1% โดยปัญหาหนี้อาจจะเกิดจากความคิดและพฤติกรรมการใช้จ่ายที่เกินตัว

อีกทั้งกลุ่มคนเป็นหนี้ในปัจจุบันพบว่ามีสัดส่วนอายุที่น้อยลงโดยกลุ่มอายุ 25-30 ปี พบว่ากว่า 50% เป็นหนี้เนื่องด้วยเป็นกลุ่มวัยเริ่มทำงานและเริ่มเข้าถึงผลิตภัณฑ์ทางการเงินอย่างเช่นบัตรเครดิตได้

อยากได้ไม่ว่า!…แต่ต้องดูความจำเป็น

“การออมเงินมันเหนื่อย กว่าจะไต่ขึ้นไปสู่ยอดเขามันต้องสู้กับแรงโน้มถ่วง แต่การเป็นหนี้มันลงเหมือนเล่นสกี มันหนาวและลงเร็วมาก เดี๋ยวเดียวหนี้เพิ่มเป็นเท่าตัว” นายปิติ กล่าว

“ของมันต้องมี” เป็นสิ่งที่มีในตัวทุกคนอยู่แล้ว แต่สิ่งที่ควรพึ่งตระหนักก่อนที่จะตัดสินใจเป็นหนี้ก้อนนั้นต้องพิจารณาด้วยว่า สิ่งนี้เป็นสิ่งสำคัญที่เราต้องการมี จนต้องยอมสร้างหนี้เลยหรือไม่

หากมีความจำเป็น ก็ควรที่จะเลือกเครื่องมือหรือผลิตภัณฑ์ทางการเงินให้ถูกต้อง รวมถึงมองเป้าหมายในการใช้หนี้

และสิ่งที่ไม่ควรลืม คือ การปรึกษาธนาคาร เพราะธนาคารพร้อมที่จะให้ทางออกในทุกครั้งเมื่อเกิดปัญหา

บทบาทของธนาคาร คือ การเป็นตัวกลาง

หากจะพูดถึงบทบาทของธนาคารแล้ว คงปฏิเสธไม่ได้ว่าธนาคารนั้นเปรียบเสมือนตัวกลางที่มีคนนำเงินมาฝาก ซึ่งในขณะเดียวกันก็มีคนอยากกู้เงิน การสร้างความสะดวกสบายทางการเงิน ทั้งในด้านการใช้จ่ายรวมถึงการเข้าถึงเงินก้อนให้กับลูกค้าธนาคารนั้นเป็นสิ่งที่ดี เสมือนการหยิบยื่นโอกาสให้คนมีรถ มีบ้าน

แต่ในทางกลับกันอย่าลืมว่า นี่คือดาบสองคม ที่จะกลายเป็นการหยิบยื่นสวรรค์และนรกให้กับผู้คนโดยไม่ได้ตั้งใจ จึงเป็นโจทย์ของธนาคารว่าจะทำยังไงให้ลูกค้าเป็นหนี้อย่างมีคุณภาพ และเป็นหนี้อย่างเข้าใจด้วยความตระหนักรู้

ในวันที่บทบาทของธนาคารต้องเปลี่ยน!

จากสถานการณ์โควิด- 19 ที่ผ่านมา เชื่อว่าทำให้หลายฝ่ายได้ตระหนักถึงความไม่แน่นอนในชีวิต โดยเฉพาะเรื่องของการตกงาน ดังนั้น บทบาทของธนาคารในฐานะตัวกลาง จึงไม่ได้มีหน้าที่ทวงหนี้ แต่บทบาทที่แท้จริงคือ การสร้างความรู้ให้กับลูกค้า ให้รู้จักและเข้าใจเครื่องมือทางการเงินอย่างถูกต้อง เพื่อสามารถเลือกใช้ประเภทสินเชื่อได้อย่างเหมาะสมและถูกวัตถุประสงค์ เน้นการให้คำปรึกษาผ่านผู้เชี่ยวชาญ (Debt Advisory)

พร้อมนำเสนอทางเลือกต่างๆ เช่น การทำ Debt Consolidation เพื่อให้ลูกค้าสามารถรวมภาระหนี้ที่มีจากหลายๆ บัญชีสินเชื่อให้เหลือหนี้เพียงบัญชีเดียว โดยลูกค้าจะได้รับประโยชน์จากการขยายระยะเวลาในการผ่อนชำระตามสินเชื่อมีหลักประกัน ทำให้ช่วยปรับลดภาระการผ่อนโดยรวมลง

“ทีเอ็มบีและธนชาตต้องการที่จะปลดล็อกบทบาทใหม่ของธนาคารเพื่อที่จะช่วยสร้างชีวิตทางการเงินที่ดีขึ้น (Financial Well-being) ให้คนไทยทั้งประเทศ เราอยากเป็นเหมือนคู่ชีวิตของลูกค้า เมื่อมาอยู่ด้วยกันแล้วชีวิตของลูกค้าจะต้องดีขึ้นในระยะยาว มีสุขภาพการเงินที่ดีไปด้วยกัน นี่คือความหมายของการเป็น Sustainable Banking คือ การเติบโตไปพร้อมๆ กับลูกค้าของเราในระยะยาวและเพื่อช่วยให้ลูกค้ามีชีวิตทางการเงินที่ดีขึ้น” นายปิติ กล่าว