ในช่วงเวลาที่ทั่วโลกกำลังเผชิญกับสถานการณ์การระบาดของโรค COVID-19 ที่ส่งผลกระทบกับผู้คนและภาคธุรกิจต่างๆ ซึ่งการระบาดนี้ก่อให้เกิดความเปลี่ยนแปลงไปทั่วโลก ทั้งทางโครงสร้างสังคม สภาพจิตใจของผู้บริโภค รวมไปถึงผลกระทบทางเศรษฐกิจ ส่งผลให้พฤติกรรมการใช้จ่ายเปลี่ยนแปลงไปอย่างมีนัยสำคัญ เพื่อเข้าใจผู้บริโภคในสถานการณ์ช่วงนี้

วันเดอร์แมน ธอมสัน (Wunderman Thompson) และ แดทเทล (DATTEL) ได้ร่วมกันสำรวจพฤติกรรมการซื้อของคนไทยในสถานการณ์ COVID-19 ระหว่างวันที่ 24 – 26 มีนาคม 2563 จำนวน 1,243 คน อายุ 15 – 69 ปี ชาย 32% หญิง 68% ครอบคลุมกรุงเทพฯ และต่างจังหวัด (50 : 50) การศึกษาตั้งแต่ระดับมัธยมถึงปริญญาเอก รายได้ 10,000 – 50,000 บาทขึ้นไป (70% ของผู้ตอบแบบสอบถาม รายได้น้อยกว่า 20,000 บาทต่อเดือน)

ประเทศไทยกังวล “เศรษฐกิจการเงิน” มากที่สุดใน APAC

เป็นที่ทราบกันดีว่าไวรัส Corona 2019 หรือ COVID-19 เกิดขึ้นที่ประเทศจีน จากนั้นแพร่กระจายไปทั่วโลก สิ่งที่เกิดขึ้นในวันนี้ไม่ได้กระทบแค่เรื่อง “สุขภาพ” อย่างเดียว หากแต่ส่งผลกระทบต่อสังคม – จิตใจ – เศรษฐกิจทั่วโลก โดยที่ยังไม่รู้ว่าสถานการณ์จะคลี่คลาย และสิ้นสุดลงเมื่อไร ?!?

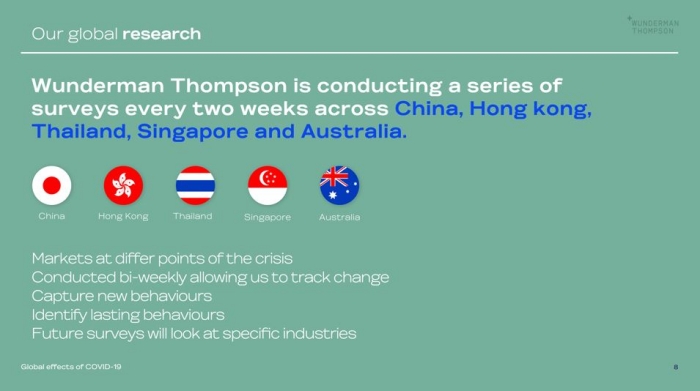

“วันเดอร์แมน ธอมสัน” ทำการศึกษาวิจัยผลกระทบที่เกิดขึ้นจาก COVID-19 ใน 5 ประเทศ จีน ฮ่องกง ไทย สิงคโปร์ และออสเตรเลีย ด้วยการเก็บข้อมูลบันทึกผล และติดตามพฤติกรรมที่เปลี่ยนไปของผู้บริโภคพบว่า

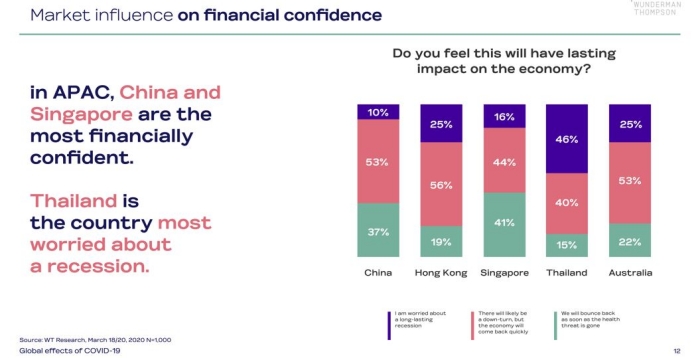

ผู้บริโภคใน APAC ส่วนใหญ่กังวลด้าน “เศรษฐกิจ” มากที่สุด โดย 3 ใน 4 ของกลุ่มตัวอย่างคาดการณ์ไปในทิศทางเดียวกันว่าสถานการณ์ COVID-19 จะทำให้เกิดภาวะเศรษฐกิจถดถอย

-

49% มองว่าการเกิดขึ้นของ COVID-19 ส่งผลกระทบต่อเศรษฐกิจถดถอย แต่ยังมีความหวังว่าเศรษฐกิจจะกลับมาฟื้นตัวเร็ว

-

26% มองว่าเศรษฐกิจจะถดถอยในระยะยาว

-

25% มองว่าเศรษฐกิจจะฟื้นตัวทันทีเมื่อสถานการณ์ COVID-19 สิ้นสุดลง

เมื่อเจาะลึกใน 5 ประเทศ พบว่า

-

“ประเทศจีน” และ “สิงคโปร์” มีความมั่นใจในเสถียรภาพทางเศรษฐของประเทศตนเอง

-

“ประเทศไทย” เป็นประเทศที่มีความกังวลมากที่สุดเกี่ยวกับเศรษฐกิจการเงิน

โดย 46% ของคนไทยกังวลว่าเศรษฐกิจจะถดถอยอย่างต่อเนื่อง และมีเพียง 15% ของคนไทยเท่านั้นที่เห็นว่าเศรษฐกิจจะฟื้นตัวอย่างรวดเร็ว ทันทีที่สถานการณ์ COVID-19 สิ้นสุดลง

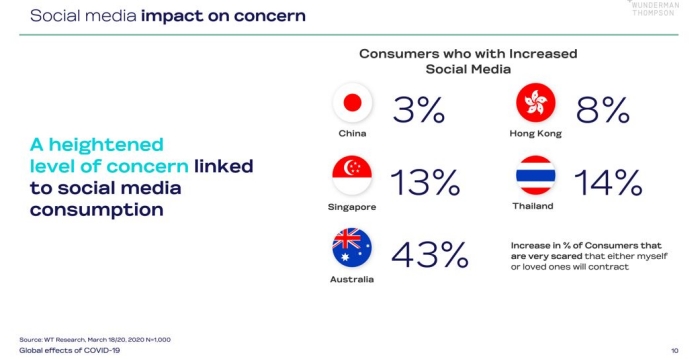

ขณะเดียวกันพบความเชื่อมโยงระหว่างการใช้ “Social Media” กับความกังวลต่อการติดเชื้อ ซึ่งความกังวลนี้จะเพิ่มสูงขึ้นเมื่อใช้ “Social Media ” มากขึ้น โดยผู้ที่มีความกังวลเพิ่มสูงขึ้นดังกล่าวมีสัดส่วนมากที่สุดคือ

-

ออสเตรเลีย 43%

-

ประเทศไทย 14%

-

สิงคโปร์ 13%

-

ฮ่องกง 8%

-

จีน 3%

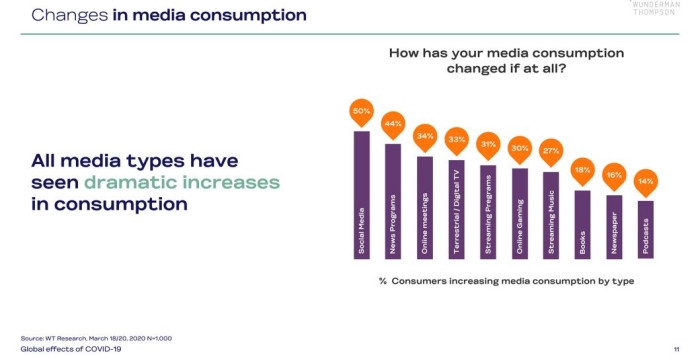

ขณะที่ “พฤติกรรมการบริโภคสื่อ” (Media Consumption) พบว่า ผู้บริโภคมีการบริโภคสื่อเพิ่มขึ้นในสื่อทุกประเภท ไม่ว่าจะเป็นโซเชียลมีเดีย, ข่าว, การประชุมออนไลน์, ทีวีดิจิทัล, สตรีมมิ่งแพลตฟอร์มต่างๆ, เกมส์ออนไลน์, หนังสือ, หนังสือพิมพ์ และพอดแคสต์

คราวนี้มาลงเจาะลึกพฤติกรรมการซื้อของผู้บริโภคไทย ที่มีต่อสินค้าและบริการ 3 กลุ่มหลัก คือ

-

สินค้าที่ใช้ความพยายามในการซื้อน้อย (Low Involvement)

-

สินค้าที่ต้องใช้ข้อมูลในการตัดสินใจซื้อ (High Involvement)

-

ธุรกิจค้าปลีกและการบริการ (Retail & Services)

โดยเปรียบเทียบออกเป็น 3 ช่วง “ก่อนเกิด COVID-19” – “ระหว่างเกิด COVID-19” (สถานการณ์ในปัจจุบัน) – “หลังสถานการณ์ COVID-19 ผ่านพ้นไป”

เพื่อทำความเข้าใจ Insights และ Consumer Behaviors แต่ละกลุ่มมีพฤติกรรมการซื้อกลุ่มสินค้าเหล่านี้แตกต่างกันออกไปด้วยหลากหลายเหตุผล สินค้าบางชนิดได้รับผลกระทบเป็นอย่างมาก สินค้าบางชนิดอาจแทบไม่ได้รับผลกระทบเลย

พร้อมข้อแนะนำเจ้าของแบรนด์ต่างๆ ควรสร้างความเข้าใจในพฤติกรรมเหล่านี้ เพื่อความอยู่รอดของธุรกิจในสภาวะวิกฤตและในอนาคต

Low Involvement : คนซื้อสินค้าอุปโภคบริโภค – ของใช้ภายในบ้านในปริมาณมากขึ้น และไซส์ใหญ่ขึ้น

สินค้า Low Involvement เช่น อาหารและเครื่องดื่ม, สินค้าสุขภาพและความงาม และผลิตภัณฑ์ของใช้ภายในบ้าน โดยเปรียบเทียบพฤติกรรมการซื้อระหว่าง “ผู้บริโภคไทยที่มีรายได้น้อยกว่า 30,000 บาทต่อเดือน” และ “ผู้บริโภคไทยที่มีรายได้มากกว่า 30,000 บาทต่อเดือน” พบว่า

พฤติกรรมการซื้อสินค้า “ก่อนสถานการณ์ COVID-19” พบว่า

-

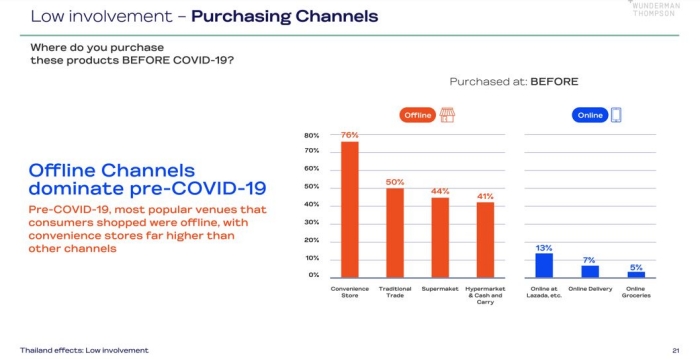

ผู้บริโภคทั้งสองกลุ่ม คือ กลุ่มรายได้น้อยกว่า 30,000 บาทต่อเดือน และกลุ่มรายได้มากกว่า 30,000 บาทต่อเดือน ซื้อสินค้า Low Involvement ผ่านช่องทาง “Offline” หรือ “Physical Store” มากกว่าช่องทาง “Online” ซึ่งมีเพียง 23% เท่านั้นที่เลือกซื้อสินค้าผ่านช่องทาง Online

-

ช่องทางร้านค้าที่ผู้บริโภคนิยมไปซื้อสินค้า Low Involvement (ก่อนสถานการณ์ COVID-19) คือ ร้านสะดวกซื้อได้รับความนิยมสูงที่สุดกว่า 76%

พฤติกรรมการซื้อสินค้า “ในระหว่างเกิด COVID–19” พบว่า

-

“ผู้มีรายได้น้อยกว่า 30,000 บาทต่อเดือน” ซึ่งเป็นกลุ่มที่ได้รับผลกระทบจาก COVID-19 ดังนั้นผู้บริโภคกลุ่มนี้จะมีการซื้อสินค้า Low Involvement ช่องทางต่างๆ ทั้งหน้าร้าน และออนไลน์ “น้อยลง” หรือ “หยุดซื้อ”

แต่ยกเว้น “ร้านสะดวกซื้อ” พบว่าผู้ตอบแบบสอบถามประมาณ 50% ยังคงไปซื้อสินค้าที่ร้านสะดวกซื้อ “เท่าเดิม” หรือ “บ่อยขึ้น”

-

“ผู้มีรายได้มากกว่า 30,000 บาทต่อเดือนขึ้นไป” ยังคงมีพฤติกรรมการซื้อสินค้าแบบเดิม และมีแนวโน้มที่จะซื้อสินค้าผ่านช่องทางต่างๆ เท่าเดิม หรือบ่อยขึ้น และใช้จ่ายผ่าน “ช่องทางออนไลน์” มากกว่าเดิม ในช่วงระหว่างที่เกิด COVID-19 เมื่อเทียบกับผู้ที่มีรายได้น้อยกว่า 30,000 บาทต่อเดือน

เมื่อสำรวจอย่างละเอียดพบว่า “สินค้าประเภทอาหารและเครื่องดื่ม” ยังมีการซื้ออย่างต่อเนื่อง และซื้อสินค้าในปริมาณเท่าเดิมหรือมากขึ้น พร้อมทั้งเลือกขนาดสินค้าใหญ่ขึ้น และจำนวนมากขึ้น

-

“บะหมี่กึ่งสำเร็จรูป” เป็นสินค้าที่มีการซื้อเพิ่มขึ้นอย่างเห็นได้ชัดที่สุดคือ โดยมีแนวโน้มการซื้อเพิ่มขึ้นสูงที่สุดกว่า 52%

-

“สินค้าสุขภาพและความงาม” ผู้บริโภคยังคงซื้อสินค้าหมวดหมู่นี้ โดยยาสามัญประจำบ้าน หรือยาที่ไม่ต้องมีใบสั่งยาถือเป็นสินค้าที่คนนิยมซื้อมากที่สุดทั้งปริมาณที่ซื้อมากขึ้นกว่า 32% ขนาดบรรจุภัณฑ์ที่ใหญ่ขึ้น 17% และมีจำนวนการใช้จ่ายที่เพิ่มขึ้นถึง 28%

-

“เครื่องสำอาง” ยังมีการซื้อที่คงที่ แต่ก็มีความเป็นไปได้อย่างมากที่จะมีการใช้จ่ายน้อยลง

-

“สินค้าประเภทของใช้ภายในบ้าน” ได้รับผลกระทบน้อยจาก COVID-19 และมีการซื้อ “ผลิตภัณฑ์ซักผ้า” และ “กระดาษชำระ” มากขึ้นทั้งปริมาณในการซื้อ (29% และ 24%) ขนาดบรรจุภัณฑ์ที่ใหญ่ขึ้น (18% เท่ากันทั้งผลิตภัณฑ์ซักผ้าและกระดาษชำระ) และมีการใช้จ่ายที่เพิ่มขึ้น (24% และ 22%)

เมื่อเจาะลึกว่า “ผู้บริโภคมีแบรนด์ในใจหรือไม่ (Brand Preference) – มีโอกาสเปลี่ยนแบรนด์มากน้อยอย่างไร (Brand Switching)” พบว่า

-

ผู้บริโภคส่วนใหญ่มีแบรนด์ในใจอยู่แล้ว และมีความภักดีต่อแบรนด์

ตัวอย่างสินค้าที่ผู้บริโภคมี Brand Preference สูง เช่น กระดาษชำระ เป็นกลุ่มสินค้าที่ผู้บริโภคมีแบรนด์ในใจสูง โดยกว่า 75% คนส่วนใหญ่มักมีแบรนด์กระดาษชำระอยู่ในใจที่ต้องการซื้อ

ตัวอย่างสินค้าที่ผู้บริโภคมีความภักดีต่อแบรนด์ เช่น ผลิตภัณฑ์ดูแลเส้นผมและผลิตภัณฑ์บำรุงผิวหน้าเป็นสินค้าที่ผู้บริโภคมีความภักดีต่อแบรนด์สูงที่สุด (67% และ 69%)

-

อย่างไรก็ตามมีสินค้าบางกลุ่มที่ผู้บริโภคมี Brand Preference น้อย

ตัวอย่างสินค้าที่ผู้บริโภคมีแบรนด์ในใจน้อย เช่น วิตามินและอาหารเสริม พบว่าคนส่วนใหญ่มีแบรนด์ในใจน้อยที่สุด อยู่ที่ 47%

เช่นเดียวกับเบียร์ และผลิตภัณฑ์อาหารสัตว์เลี้ยง เป็นอีกสองกลุ่มสินค้าที่คนมีแบรนด์ในใจน้อย

-

กลุ่มสินค้าที่ผู้บริโภคมีโอกาสเปลี่ยนแบรนด์มากที่สุด เมื่อถึงเวลาที่ต้องตัดสินใจซื้อ คือ ขนมขบเคี้ยว, บะหมี่กึ่งสำเร็จรูป, ผลิตภัณฑ์ขนมปังทั้งหลาย

โดยสรุปผู้บริโภคส่วนใหญ่ ทั้งกลุ่มที่รายได้น้อยกว่า 30,000 บาท และรายได้มากกว่า 30,000 บาท มีแบรนด์ในใจสำหรับการซื้อสินค้ากลุ่ม Low Involvement อยู่แล้ว และส่วนใหญ่มีความภักดีกับแบรนด์

แต่มีบางประเภทสินค้าที่โอกาสจะ Switching แบรนด์สูง ยิ่งในขณะที่ช้อปปิ้ง ไม่ว่าทางช่องทางหน้าร้าน หรือออนไลน์ หากแบรนด์ในใจไม่มีสินค้าอยู่บนเชล์ฟ ผู้บริโภคก็พร้อมจะเปลี่ยนใจไปแบรนด์อื่นในหมวดเดียวกัน

พฤติกรรมผู้บริโภค “หลังผ่านสถานการณ์ COVID-19” พบว่า

-

ผู้บริโภคส่วนใหญ่จะยังคงหวาดระแวงต่อสถานการณ์ โดยจะไปซื้อสินค้าตามสถานที่ต่างๆ น้อยลง เพราะความไม่แน่นอนที่เกิดขึ้น

ประกอบกับรายได้ที่ไม่มั่นคงในช่วงที่ผ่านมา เป็นส่วนหนึ่งที่ทำให้ผู้บริโภคส่วนใหญ่คาดการณ์ หรือวางแผนที่จะเปลี่ยนพฤติกรรม และลดการซื้อสินค้าต่างๆ ในอนาคต อันเป็นผลมาจากเหตุการณ์ที่เกิดขึ้นในช่วง COVID-19 ทำให้ผู้บริโภครู้สึกถึงความไม่แน่นอน เขาจึงกังวลต่อความมั่นคงในหน้าที่การงานของตนเอง

4 คำแนะนำแบรนด์ควรรับมืออย่างไร ?

1. ผู้บริโภคยังคงมีความต้องการในการซื้อสินค้า Low Involvement อย่างต่อเนื่อง หรือต้องการซื้อเพิ่มขึ้น

ดังนั้นแบรนด์ไม่ควรหยุดทำการตลาดกับผู้บริโภค เนื่องจากผู้บริโภคยังไม่หยุดบริโภคสื่อ ไม่ว่าจะเป็นสื่อ Online หรือ Offline จึงเป็นเรื่องสำคัญที่จะสร้างแบรนด์ของตนให้นั่งอยู่ในใจผู้บริโภค ผ่านสื่อต่าง ๆ เพื่อให้แบรนด์ยังอยู่ในสายตาผู้บริโภคอยู่ เน้นการสร้างความสัมพันธ์ระยะยาวกับผู้บริโภคเพื่อสร้างการรับรู้และความภักดีต่อแบรนด์ในอนาคต

2. ช่องทาง Offline ยังคงเป็นช่องทางที่ควรมีและต้องเข้มแข็งมากขึ้น เพื่อการกระจายสินค้าให้ครบทุกช่องทางและเกิดการซื้อในทุกช่องทาง

โดยไม่ควรลดราคาสินค้า แต่ควรเปลี่ยนเป็นการการเพิ่มบรรจุภัณฑ์ หรือจับคู่สินค้าเพื่อความคุ้มค่าในราคาที่สมเหตุสมผลเพื่อเพิ่มยอดขาย

3. พัฒนาช่องทางอีคอมเมิร์ซ โดยเพิ่ม Call-to-Action เพื่อดึงผู้บริโภคเข้าสู่อีคอมเมิร์ซ ผ่านการสื่อสารรูปแบบต่าง ๆ เพิ่มโปรโมชั่นส่งเสริมการขายในรูปแบบการฟรีค่าจัดส่ง หรือซื้อ 1 แถม 1 เพื่อเพิ่มยอดขายในออนไลน์

4. ผู้บริโภคส่วนใหญ่มีแบรนด์สินค้าที่อยู่ในใจ แต่เมื่อต้องตัดสินใจซื้อ เกือบ 1 ใน 3 เลือกที่จะเปลี่ยนแบรนด์

ดังนั้น แบรนด์ควรกลับสู่การสื่อสารพื้นฐานตามพฤติกรรมการตัดสินใจซื้อของผู้บริโภคด้วยการสื่อสารถูกที่ ถูกเวลา ถูกเป้าหมาย เลือกสื่อที่สร้างความโดดเด่นให้กับแบรนด์และใช้สื่อที่หลากหลาย

นอกจากนี้แทนที่จะสื่อสารแต่เรื่องของแบรนด์และสินค้า ให้เปลี่ยนเป็นมุมมองของผู้บริโภคดูว่าสินค้าของเราจะช่วยให้ความเป็นอยู่ การใช้ชีวิตของเขาดีขึ้นได้อย่างไร

High Involvement : ผู้บริโภครายได้น้อย “ความจำเป็น” มีผลต่อการตัดสินใจซื้อ – ผู้บริโภครายได้สูง “ความคุ้มค่าในการลงทุน” มีผลต่อการตัดสินใจซื้อ

การศึกษาพฤติกรรมการซื้อของผู้บริโภคในกลุ่มสินค้า “High Involvement” เป็นสินค้าที่ต้องใช้เวลาและข้อมูลการพิจารณามาก เช่น ยานยนต์ อสังหาริมทรัพย์ เครื่องใช้ไฟฟ้า สมาร์ทโฟนและอุปกรณ์อิเล็กทรอนิกส์ การลงทุนและการประกัน และการท่องเที่ยว

โดยศึกษา Insights ผู้บริโภค 2 กลุ่ม คือ “กลุ่มที่มีรายได้น้อยกว่า 40,000 บาทต่อเดือน” และ “กลุ่มที่มีรายได้มากกว่า 40,000 บาทต่อเดือน” เพื่อทำความเข้าใจ Insights และพฤติกรรมการซื้อ – การพิจารณาสินค้ากลุ่ม High Involvement พบข้อมูลที่น่าสนใจดังนี้

พฤติกรรมผู้บริโภค “ก่อนสถานการณ์ COVID-19” พบว่า

ผู้บริโภคทั้ง 2 กลุ่มแต่งต่างกันอย่างเห็นได้ชัด ช่วงก่อนเหตุการณ์ COVID-19

-

ผู้บริโภคกลุ่มที่มีรายได้มากกว่า 40,000 บาทต่อเดือน มีแนวโน้มที่จะซื้อสินค้าที่ใช้ข้อมูลในการตัดสินใจ (High Involvement) โดยเฉพาะสินค้าประเภทยานยนต์, เครื่องใช้ไฟฟ้า และการลงทุน / ประกัน

-

ผู้บริโภคกลุ่มที่มีรายได้น้อยกว่า 40,000 บาทต่อเดือน มีแนวโน้มจะซื้อสินค้า High Involvement ในสินค้ายานยนต์, เครื่องใช้ไฟฟ้า และสมาร์ทโฟน และแกดเจ็ต (Gadget)

พฤติกรรมผู้บริโภค “ในระหว่างเกิด COVID-19” พบว่า

-

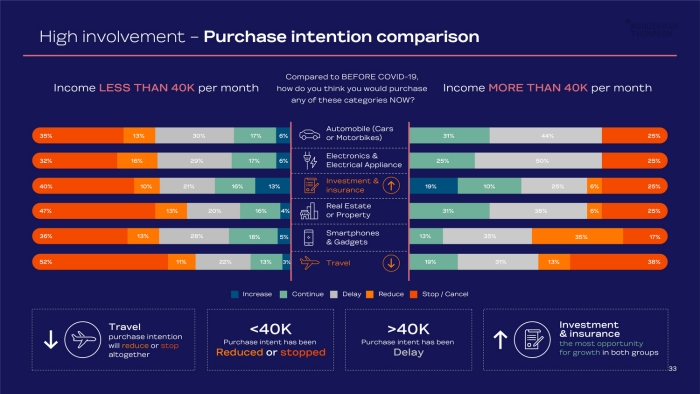

ความตั้งใจในการซื้อสินค้าของผู้บริโภคทั้ง 2 กลุ่ม (รายได้น้อยกว่า 40,000 บาทต่อเดือน กับรายได้มากกว่า 40,000 บาทต่อเดือน) ลดลงทุกกลุ่มสินค้า

-

แต่พบว่า “สินค้าเกี่ยวกับการลงทุน” และ “สินค้าประกัน” มีแนวโน้มการใช้จ่ายที่สูงกว่าปกติ ดังนั้นจึงเป็น 2 กลุ่มสินค้า High Involvement ที่ได้รับผลกระทบน้อยที่สุดจาก COVID-19

-

กลุ่มผู้มีรายได้มากกว่า 40,000 บาทต่อเดือน พบว่ามีแนวโน้มซื้อสินค้าประเภทยานยนต์ เครื่องใช้ไฟฟ้าลดลงมากที่สุดเมื่อเทียบกับช่วงก่อนเกิด COVID-19

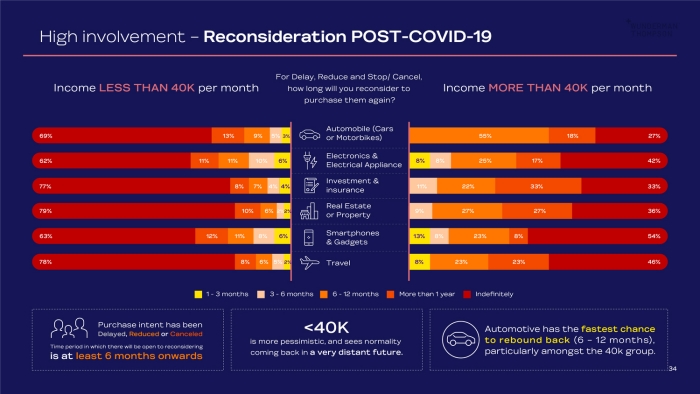

พฤติกรรมผู้บริโภค “หลังสถานการณ์ COVID-19” พบว่า

-

ผู้มีรายได้น้อยกว่า 40,000 บาทต่อเดือน มีแนวโน้มที่จะลดหรือหยุดการซื้อสินค้าและบริการไปก่อน

-

ผู้มีรายได้มากกว่า 40,000 บาทต่อเดือน มีแนวโน้มที่จะกลับมาซื้อสินค้า และบริการทุกกลุ่มธุรกิจภายในระหว่าง 1 เดือน – เกิน 1 ปีหลังผ่านพ้น COVID-19 โดยเฉพาะกลุ่มสินค้าดังต่อไปนี้

-

ยานยนต์จะมีแนวโน้มกลับสู่การซื้อปกติในช่วง 3 – 6 เดือนถึง 55%

-

เครื่องใช้ไฟฟ้า สมาร์ทโฟนและอุปกรณ์อิเล็กทรอนิกส์ และการท่องเที่ยวจะมีแนวโน้มกลับสู่การซื้อปกติโดยเร็วที่สุดในช่วง 1-3 เดือน อยู่ที่ 8%

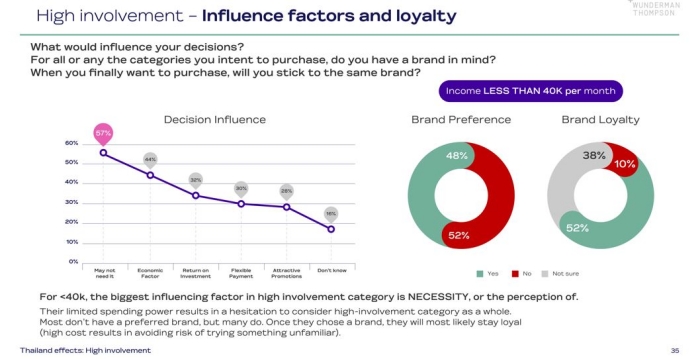

เมื่อทำการศึกษาเพิ่มเติมเกี่ยวกับปัจจัยที่มีผลต่อการตัดสินใจซื้อ และความภักดีต่อแบรนด์ พบว่า

-

กลุ่มผู้ที่มีรายได้น้อยกว่า 40,000 บาทต่อเดือน พบว่า “ความจำเป็น” คือปัจจัยที่มีผลต่อการตัดสินใจซื้อมากที่สุดคิดเป็น 57%

เนื่องมาจากการใช้จ่ายที่มีอย่างจำกัด ทำให้ผู้บริโภคกลุ่มนี้เกิดความลังเลในการพิจารณาซื้อสินค้า โดย 52% ไม่มีแบรนด์ที่ชอบเป็นพิเศษ แต่เมื่อเลือกแล้ว คนกลุ่มนี้มีแนวโน้มที่จะภักดีต่อแบรนด์ 52% เนื่องจากไม่ต้องการเปลี่ยนไปใช้สินค้าและบริการที่ตนเองไม่คุ้นเคย

-

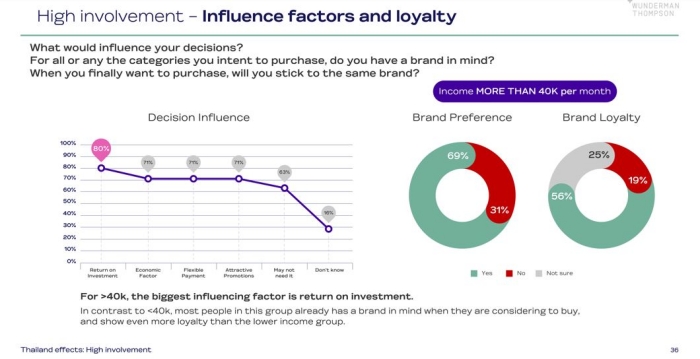

กลุ่มผู้ที่มีรายได้มากกว่า 40,000 บาทต่อเดือน พบว่า “ความคุ้มค่าในการลงทุน” คือสิ่งที่ผู้บริโภคกลุ่มนี้ให้ความสำคัญมากที่สุดกว่า 80%

และคนกลุ่มนี้ส่วนใหญ่มีแบรนด์สินค้าอยู่ในใจอยู่แล้ว 69% และเมื่อตัดสินใจซื้อ คนกลุ่มนี้จะมีความภักดีต่อแบรนด์มากกว่าอีกด้วย โดยคิดเป็น 56%

6 คำแนะนำแบรนด์ในกลุ่ม High Involvement ควรรับมืออย่างไร ?

1. สินค้าประเภทยานพาหนะ ถือว่าได้รับผลกระทบมากที่สุดจากเหตุการณ์ COVID-19 แต่ก็เป็นกลุ่มที่จะฟื้นฟูสู่สภาวะปกติไวที่สุดด้วย

โดยในตอนนี้เป็นโอกาสอันดีที่แบรนด์รถยนต์และยานพาหนะจะลุกขึ้นมาสร้างการรับรู้ในเชิงบวกต่อแบรนด์ของตนเอง เพื่อที่จะได้ครองใจผู้บริโภค และเมื่อวันที่เขาตัดสินใจซื้ออีกครั้งแบรนด์ที่อยู่ในใจจะเป็นผู้ถูกเลือกในที่สุด

ขณะที่หมวดการลงทุนและการประกัน ให้เน้นไปที่การเพิ่มมูลค่าให้แก่ผู้บริโภค เพราะในปัจจุบันพวกเขาเหล่านี้มีความกังวลอย่างมากต่อความไม่แน่นอนทั้งชีวิตและทรัพย์สินอย่างที่ไม่เคยเกิดขึ้นมาก่อน

2. สำหรับกลุ่มผู้บริโภคที่แตกต่างกัน ควรใช้การสื่อสารที่ต่างกัน

สำหรับผู้ที่มีรายได้น้อย แบรนด์จำเป็นต้องแสดงให้เห็นถึงความจำเป็นของสินค้าและบริการต่อชีวิตของ สิ่งที่ไม่สามารถขาดได้ในชีวิต

และสำหรับผู้ที่มีรายได้มาก แบรนด์จำเป็นต้องแสดงความคุ้มค่าในการลงทุนออกมาให้เห็น

3. เมื่อไรก็ตามที่สินค้ากลุ่ม High Involvement สามารถไปอยู่ในใจของผู้บริโภคแล้ว เมื่อนั้นจะเกิดความภักดีต่อแบรนด์ เป็นความสัมพันธ์ระยะยาวต่อไป ไม่ว่าจะเป็นผู้บริโภคนกลุ่มไหนก็ตาม

4. สำหรับหมวดหมู่ที่ได้รับผลกระทบจากยอดขายหน้าร้านหรือตามชั้นวาง ถึงเวลาแล้วที่จะเริ่มรุกตลาดอีคอมเมิร์ซ และช่องทางออนไลน์อย่างจริงจัง

โดยสร้างการรับรู้ด้วยกลยุทธ์ออนไลน์ที่แข็งแรง จะช่วยหล่อเลี้ยงให้แบรนด์ให้ยังเติบโตต่อไปได้ และผลักดันสินค้าที่มีมูลค่าไม่สูงเพื่อกระตุ้นยอดขาย เนื่องจากผู้บริโภคระมัดระวังในการใช้จ่ายสูงขึ้น

5. รักษากลุ่มผู้ที่มีความต้องการซื้อสินค้าและบริการ หรือผู้ที่ชะลอการซื้อออกไปก่อน โดยสร้างการพูดถึงโดยเฉพาะในช่องทางออนไลน์ทุกช่องทาง เจาะกลุ่มเป้าหมายให้ตรงกับความต้องการมากขึ้น นำเอาการวิเคราะห์ข้อมูลมาใช้ ประกอบกับเทคโนโลยีใหม่ๆ

เช่น Marketing Automation เพื่อสร้างการสื่อสารที่ตรงต่อความต้องการผู้บริโภค รักษาฐานผู้ที่ต้องการซื้อเอาไว้ หรือนำกลุ่มผู้บริโภคกลับสู่กระบวนการตัดสินใจอีกครั้ง นอกจากนี้ให้อุดช่องว่างด้วยการทำโปรโมชั่นที่ยืดหยุ่นมากขึ้น เช่น เงินมัดจำ ผ่อน 0% ส่วนลดพิเศษ เป็นต้น

6. ต้องเริ่มวางแผนฟื้นฟูจากเหตุการณ์ COVID-19

Retail & Services : ร้านปลีก ร้านค้าส่ง และสถานีบริการน้ำมันได้รับผลกระทบน้อยที่สุด

กลุ่มธุรกิจค้าปลีกและบริการ เช่น ร้านค้าปลีก ร้านค้าส่ง ร้านอาหาร ร้านเพื่อความบันเทิงและการผ่อนคลาย เช่น โรงภาพยนตร์ ร้านความงามและสุขภาพ และสถานีบริการน้ำมัน

พฤติกรรมการใช้จ่าย – ใช้บริการของผู้บริโภค “ช่วงก่อนสถานการณ์ COVID-19 และช่วงระหว่างสถานการณ์ COVID-19”

เมื่อเปรียบเทียบ “ความถี่ในการไปใช้บริการ” ระหว่างสองช่วงสถานการณ์นี้ พบว่า

-

ความถี่ในการไปใช้ “ธุรกิจค้าปลีก” และ “การบริการ” ในช่วง COVID-19 ลดลงในทุกธุรกิจ

-

แต่สำหรับ “ร้านปลีก – ร้านค้าส่ง” และ “สถานีบริการน้ำมัน” ได้รับผลกระทบน้อยที่สุด (-8.3% และ -13.2%)

-

ขณะที่ “ร้านเพื่อความบันเทิงและการผ่อนคลาย” “ร้านกิจกรรมเพื่อสุขภาพ” และ “ร้านอาหาร” ได้รับผลกระทบมากที่สุด โดยมีผู้ใช้ลดลงมากถึง -60.8%, -58.1% และ -56.5%

เมื่อเปรียบเทียบ “การใช้จ่าย” ระหว่างสองช่วงสถานการณ์นี้ พบว่า

-

“ร้านค้าปลีก – ร้านค้าส่ง” และ “สถานีบริการน้ำมัน” ยังมีการใช้จ่ายเท่าเดิม หรือมากกว่าเดิม

อย่างไรก็ตามธุรกิจกลุ่มนี้อาจพบความผันผวนได้เช่นกัน เนื่องจากพบว่ากลุ่มผู้ตอบแบบสอบถามมีสัดส่วนการใช้จ่ายที่น้อยลงอยู่ในธุรกิจดังกล่าวด้วย

-

ในขณะที่ธุรกิจการให้บริการกลุ่มต่างๆ ที่มีการใช้จ่ายน้อยลงอย่างมีนัยสำคัญ ไปจนถึงการหยุดใช้บริการ

พฤติกรรมการใช้จ่าย – ใช้บริการ “ช่วงหลัง COVID-19” พบว่า

-

ผู้บริโภคมีแนวโน้มที่จะกลับสู่สภาวะการใช้จ่ายปกติ โดยเฉพาะร้านค้า ซูเปอร์มาร์เก็ต ห้างสรรพสินค้า ปั๊มน้ำมัน ร้านความงามและยา ร้านเพื่อความบันเทิงและการผ่อนคลาย และร้านไลฟ์สไตล์และสุขภาพนั้น ที่สำคัญมีแนวโน้มที่ผู้บริโภคจะใช้จ่ายหรือใช้บริการมากขึ้น

3 คำแนะนำแบรนด์ในกลุ่มธุรกิจ Retail & Services ควรรับมืออย่างไร ?

1.จำเป็นต้องสร้างฐานลูกค้าที่มีความภักดีต่อแบรนด์ เพื่อรักษาฐานลูกค้าของแบรนด์ให้ยังคงกลับมาใช้บริการปกติ และรักษาการใช้จ่ายเอาไว้

2. จากการที่ผู้บริโภคออกจากที่อยู่อาศัยน้อยลง ร้านอาหาร ร้านเพื่อความบันเทิงและการผ่อนคลาย และร้านกิจกรรมเพื่อสุขภาพ มีความจำเป็นที่จะต้องเปลี่ยนจุดโฟกัสใหม่ เพื่อที่จะรักษาธุรกิจ และการทำกำไรทั้งในระยะสั้นและระยะยาว

อย่างเช่น ร้านอาหารจะเป็นต้องเพิ่มบริการส่งถึงบ้าน และจัดการเรื่องความสะอาดมากขึ้น ธุรกิจโรงภาพยนตร์ควรสร้างบริการสตรีมภาพยนตร์ออนไลน์แบบเก็บค่าธรรมเนียม และธุรกิจสถานบันเทิงสตรีมคอนเสิร์ตออนไลน์ บาร์เสมือน (Virtual Bar), หรือการบริการส่งเครื่องดื่มถึงบ้าน

3. ร้านขายยาและความงาม ห้างสรรพสินค้า และร้านกิจกรรมเพื่อสุขภาพอาจจะไม่สามารถดำเนินกิจกรรมใด ๆ มากในขณะนี้ แต่ธุรกิจเหล่านี้มีทำเลที่ตั้งในพื้นที่เดียวกัน หรือบริเวณใกล้กันควรวางแผนสิ่งที่จะเกิดขึ้นหลังจากเหตุการณ์ COVID-19 ร่วมกัน

เช่น ส่วนลดพิเศษสำหรับสมาชิก วางแผนการสื่อสารร่วมกันเพื่อดึงคนเข้ามาใช้บริการ และจัดมาตรการช่วยเหลือพนักงานที่ได้รับผลกระทบในช่วงเหตุการณ์ COVID-19

5 Key Takaways แบรนด์ปรับตัว ไม่ใช่แค่วันนี้ แต่เพื่อเตรียมความพร้อมในอนาคต

1. ในสถานการณ์ที่ไม่มีความแน่นอนนี้ แบรนด์ต่างๆ ต้องเตรียมพร้อมและปรับตัวแบบยืดหยุ่นอยู่เสมอ เพื่อพร้อมรับการเปลี่ยนแปลงตลอดเวลา

จากการศึกษาพฤติกรรมการซื้อของผู้บริโภคในประเทศไทยในสถานการณ์ COVID-19 ทำให้ทราบว่าผู้บริโภคมีพฤติกรรมการซื้อที่แตกต่างกันออกไปในกลุ่มสินค้าที่แตกต่างกัน และในกลุ่มสินค้าที่เป็นกลุ่มเดียวกัน พฤติกรรมการซื้อของผู้บริโภคในแต่ละกลุ่มรายได้ก็แตกต่างกันไปเช่นกัน

สิ่งเหล่านี้คือสิ่งที่แบรนด์ควรทำความเข้าใจเป็นอย่างยิ่ง เพื่อครองใจผู้บริโภคหลังหมดวิกฤตโรคระบาดนี้

2. สำหรับแบรนด์ที่เป็นเจ้าของธุรกิจค้าปลีกและการบริการ อย่างร้านค้าปลีกร้านค้าส่ง และสถานีบริการน้ำมันที่ได้รับผลกระทบน้อยที่สุดควรเพิ่ม Loyalty Program ที่เป็นปัจจัยสำคัญที่จะทำให้รักษาฐานลูกค้าต่อไปได้

3. สำหรับแบรนด์ที่เป็นเจ้าของธุรกิจกลุ่ม FMCG ที่ได้รับผลกระทบจากสถานการณ์ COVID-19 น้อยเช่นกัน เนื่องจากผู้บริโภคมีการซื้อตุนสินค้า

ดังนั้นควรสร้างการรับรู้เพิ่มขึ้นเพื่อสร้างแบรนด์ของตนให้เป็น Top of Mind ทำโปรชั่นที่เหมาะสม สร้างสรรค์บริการใหม่ ๆ เพิ่มความสะดวกสบายและความปลอดภัยให้กับผู้บริโภคในช่วงนี้ เพื่อให้ช่องทางออฟไลน์สามารถรักษายอดขายไว้

4. สำหรับสินค้าที่ต้องใช้ข้อมูลในการตัดสินใจ (High Involvement) ที่ได้รับผลกระทบมากที่สุดในช่วง COVID-19 แบรนด์ จำเป็นต้องปรับการสื่อสารเป็นอย่างยิ่ง เพื่อให้ตรงตามความต้องการของผู้บริโภคมากขึ้น เข้าถึงเหตุผลในการเลือกซื้อสินค้าของผู้บริโภคกลุ่มนั้นๆ

เน้นเรื่องความคุ้มค่าในการลงทุนสำหรับกลุ่มผู้ที่มีรายได้สูง และ เน้นความจำเป็นต่อการใช้ชีวิตสำหรับกลุ่มผู้ที่มีรายได้น้อย – ปานกลาง

ขณะเดียวกัน แบรนด์จำเป็นต้องใช้เครื่องมือดิจิทัลให้เกิดประโยชน์เพื่อรักษากลุ่มผู้บริโภคที่มีความต้องการซื้อสินค้า ตลอดจนพาผู้บริโภคกลับเข้าสู่กระบวนการการตัดสินใจอีกครั้ง

5. ด้วยนโยบายของรัฐที่ส่งเสริมให้ประชาชนทุกคนตระหนักถึง Social Distancing โดยเว้นระยะห่างระหว่างกัน ทำให้ผู้บริโภคใช้เวลาส่วนใหญ่อยู่ในโลกออนไลน์มากอย่างที่ไม่เคยเกิดขึ้นมาก่อน

ดังนั้น แบรนด์ทุกแบรนด์ในตอนนี้ควรที่จะสร้างโอกาสใหม่ที่จะเข้าถึงผู้บริโภคผ่านช่องทางดิจิทัล เนื่องจากผู้บริโภคอยู่บนโลกออนไลน์มากขึ้น มีความเปิดกว้างในการดูสื่อมากขึ้น

หากแบรนด์ต่างๆ มีความเข้าใจในพฤติกรรมของผู้บริโภคและปรับตัวได้อย่างทันท่วงทีก็จะทำให้แบรนด์นั้นสามารถพลิกจากวิกฤตเป็นโอกาสได้ และสามารถสร้างรายได้และครองใจผู้บริโภคทั้งในปัจจุบันและหลังพ้นวิกฤตโรคระบาด

“เราทุกคนกำลังเผชิญกับภาวะที่ไม่เคยเกิดขึ้นมาก่อน ด้วยโรคระบายครั้งใหญ่ของโลกอย่าง COVID-19 และได้สร้างผลกระทบอย่างหนักต่ออุตสาหกรรม และธุรกิจมากมาย ผลสำรวจที่ทำร่วมกับแดทเทลนี้ ได้เจาะลึกพฤติกรรมการซื้อของผู้บริโภคจริง ทั้งช่วงก่อน – ช่วงระหว่าง และหลังสถานการณ์ COVID-19 เพื่อให้แบรนด์และองค์กรได้ทราบถึงข้อมูลเชิงลึก และทำความเข้าใจเพื่อนำมาใช้ในการวางแผนและตัดสินใจในการดำเนินธุรกิจต่อไปให้ดีขึ้น ในช่วงสถานการณ์วิกฤตนี้” คุณมัวรีน ตัน ประธานเจ้าหน้าที่บริหาร บริษัท วันเดอร์แมน ธอมสัน ประเทศไทย กล่าว

ทางด้าน คุณภูวดล ธาราศิลป์, Director of Digital + CRM วันเดอร์แมน ธอมสัน ประเทศไทย ขยายความเพิ่มเติมว่า “กลุ่มสินค้า FMCG ทั้งอาหาร เครื่องดื่ม และของใช้ภายในบ้าน ไม่โดนกระทบมากเมื่อเทียบกับสินค้ากลุ่ม High Involvement และกลุ่ม Retail & Services ดังนั้นแบรนด์ในกลุ่ม FMCG ควรเดินทางสื่อสาร หรือทำแคมเปญต่อไป เพราะถ้าแบรนด์คุณหยุดการสื่อสาร ในขณะที่แบรนด์อื่นยังคงสื่อสารเข้าถึงผู้บริโภคต่อเนื่อง จะทำให้แบรนด์ของคุณเสียโอกาสไป

ขณะที่สินค้ากลุ่ม Hight Involvement ควรให้ความสำคัญกับ Data และ Customer Journey พร้อมทั้งยังคงสื่อสาร หรือรักษาความสัมพันธ์กับลูกค้าต่อเนื่อง เพื่อวันหนึ่งเมื่อทุกอย่างกลับเข้าสู่สถานการณ์ปกติแล้ว แบรนด์ที่อยู่ใน Top of Mind ผู้บริโภค แบรนด์นั้นจะได้เปรียบ เพราะมีโอกาสที่ผู้บริโภคจะตัดสินใจเลือกซื้อแบรนด์นั้น ส่วนธุรกิจ Retail และ Services ต่างๆ ต้องปรับ Business Model เพื่อสร้างการเติบโตใหม่ เช่น ร้านอาหาร เพิ่มช่องทาง Food Delivery หรือสายการบิน ปัจจุบันหยุดเที่ยวบินให้บริการ บางสายการบินหันมาให้บริการ Catering”